MT67: L’Equilibrista

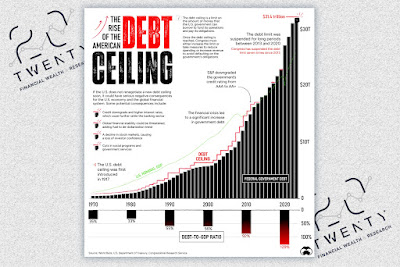

Habemus accordo. All’indomani dell’innalzamento del tetto sul debito americano, sembra tutte rose e fiori a Wall Street. Questo è quello che sta accadendo da quasi 8 mesi a questa parte (da Ottobre 2022 in poi, ndr). Qualcuno mi dirà anche giustamente, “basta con questa manfrina di negatività spalmata ogni settimana in attesa di un ribasso che non arriva”. Non fa una piega, dovrei arrendermi in realtà, ma i dati non possono essere snobbati per l’eternità. C’è un prezzo da pagare. E’ uno sporco lavoro ma qualcuno dovrà pur farlo. Chi pagherà quel prezzo? Scaviamo a fondo.

L’accordo del debito negli Stati Uniti aumenterà la pressione sul Treasury. Questo si tradurrà con ogni probabilità in condizioni finanziarie più rigide per l’economia: il Tesoro dovrà rapidamente ricostruire la riserva di liquidità a disposizione della Federa Reserve: i mercati valutari si aspettano una fuga di quasi 500 miliardi di dollari nei prossimi mesi in seguito all’emissione di altro debito che insieme al Quantitative Tightening da 95 miliardi di dollari porterà un ulteriore freno alle condizioni finanziarie già critiche. A questo va aggiunto che la scorsa settimana il dato PCE (Personal Consumption Expenditures) a cui guarda principalmente la Fed per la decisione sui tassi, ha mostrato ulteriore resilienza dell’inflazione rafforzando di conseguenza l’ipotesi di un rialzo a Giugno di altri 25 punti base.

Un altro calcio al barattolo: tetto al debito USA alzato fino al 2025 | Visual Capitalist

La Casa Bianca e i negoziatori repubblicani hanno raggiunto un accordo per innalzare il tetto del debito degli Stati Uniti e scongiurare un default che rischiava di far tremare l'economia mondiale. Il presidente della Camera Kevin McCarthy ha dichiarato che l'accordo include "riduzioni storiche della spesa" mentre il Presidente Joe Biden ha detto che "rappresenta un compromesso, il che significa che non tutti ottengono ciò che vogliono".

A mio parere siamo in una fase in cui osservare gli stessi parametri che osservavamo 6 mesi fa è poco coerente con lo scenario attuale. Le correlazioni vanno e vengono e questo non è il contesto giusto per predire la prossima mossa delle banche centrali con il Fed Watch Tool. Di recente alcuni esponenti della Fed hanno dichiarato ulteriori aumenti e i futures sui Fed Funds sono passati dallo 0,9% al 70%. Capirete che questo strumento “umorale” ad oggi non è un parametro attendibile: se ad ogni colpo di tosse abbiamo delle oscillazioni di oltre il 50% in giornata, è chiaro che non possiamo fare un analisi seria e strutturata sulle curve previsionali dei tassi. Certo è che la sensazione diffusa che condivido in pieno è che siamo ormai arrivati al capolinea con la storia di continui aumenti (record): da qui i tassi non potranno far altro che invertire, a partire dagli Stati Uniti fino alla nostra cara Europa. Un dato che i mercati potrebbero aver sottovalutato è lo scenario “higher for longer” di cui Jerome Powell spesso ci ha ricordato. Qualora i mercati dovessero prezzare questa ipotesi e credere un pò di più alla retorica delle banche centrali, mi aspetto dei colpi di coda sensibili.

In Europa, i dati sull'inflazione della settimana appena trascorsa che andremo ad analizzare, svolgeranno un ruolo importante nel determinare il comportamento dei tassi europei in vista della riunione di giugno della Bce. Certo, un aumento delle aspettative di rialzo della Fed per Giugno ha aperto un po' di rialzo per i tassi dell'euro, ma la curva swap domestica sconta già un percorso per i tassi di politica della banca centrale che è coerente con la sua comunicazione. Tutto ciò si inserisce in un contesto di dati economici scarsi e di un ammorbidimento degli indicatori di sentiment, come l'Ifo tedesco della scorsa settimana (preannunciando una recessione), che dovrebbe impedire ai mercati europei di essere troppo ottimisti.

L’inflazione Europea continua a scendere

Secondo la revisione delle stime dell'Istat, nel primo trimestre del 2023 il PIL italiano è aumentato dello 0,6% su base trimestrale e dell'1,9% su base annua, migliorando una stima preliminare già sorprendentemente forte. Dal lato dell'offerta, l'Istat ha confermato che il valore aggiunto è aumentato nel trimestre sia nei servizi che nell'industria ed è rimasto stabile nell'agricoltura. I consumi privati sono stati il principale motore della crescita trimestrale: se inquadrati in un contesto ancora fortemente inflazionistico, questa può essere considerata come una sorpresa; sospetto che la tenuta dell'occupazione abbia continuato ad aiutare le famiglie a resistere allo shock inflazionistico e che, allo stesso tempo, le famiglie abbiano continuato ad attingere ai risparmi, mantenendo il rapporto di risparmio a livelli molto bassi (ti è capitato di dover attingere a fondi interni per spese extra? Benvenuto nel club). I contributi positivi degli investimenti e della spesa pubblica non sorprendono, dato l'effetto propulsivo dei generosi incentivi fiscali nel settore delle costruzioni e la continua spinta fiscale nel trimestre, anche se tutti sappiamo che a breve questi dati invertiranno drasticamente dopo il turn-off del governo sul bonus 110%.

La deflazione sta arrivando nella zona euro | Robin Brooks

In prospettiva, non credo che i risultati del primo trimestre si ripeteranno nel secondo. Gli indicatori di fiducia hanno continuato a inviare segnali contrastanti in Aprile e Maggio, con un peggioramento nel settore manifatturiero e una tenuta nei servizi. Sul fronte della domanda, i consumi potrebbero risentire di un'inflazione ancora elevata, anche se in diminuzione complessivamente. Il dato interno dell’inflazione è sceso al 7,6% dall’8,2% di Aprile, trainata principalmente da un calo della componente energetica e dai servizi. Stabili invece rimane il carrello della spesa: basta recarsi in un qualsiasi supermercato di qualsiasi insegna per notare i prodotti freschi e non, rimangono ben sopra i parametri pre-pandemia. Come se non bastasse, il danno ambientale che ha colpito l’Emilia-Romagna peserà sui conti dello stato e sui rincari di alimentari di vario genere.

L’inflazione in Europa scende rapidamente | Trading Economics

Ma veniamo al dato sull’inflazione dell’Eurozona, ovvero l’Indice dei Prezzi al Consumo che segnala una discesa dal 7% di Aprile al 6,1% rilevato a Maggio. Come mi aspettavo l’inflazione sta rientrando e nelle prossime settimane/mesi mi aspetto un flight to quality, ovvero una fuga della liquidità dagli asset di rischio (mercato azionario) verso le obbligazioni che in Italia rimangono stabili al 5% di rendimento. Tornando al dato, il calo dell'inflazione complessiva sostanzialmente in linea con mie aspettative, conferma che la normalizzazione del percorso dell'inflazione è graduale, nonostante il recente forte calo della componente energetica dovuto al calo dei prezzi del gas. Il forte calo dell'inflazione dei prezzi alla produzione in Aprile suggerisce che si sta preparando un calo più marcato dell'inflazione dei prezzi dei beni, che potrebbe manifestarsi nelle componenti dell'IPC già nel terzo trimestre. La decelerazione della componente dei servizi sembra destinata ad essere più lenta, anche grazie a un prolungato effetto di riapertura che potrebbe intensificarsi con l'ingresso nella calda stagione turistica estiva (soprattutto in Italia).

Anche l’inflazione core segna un picco e inverte | Trading Economics

È interessante notare che la misura dell’inflazione core, che esclude l'energia e gli alimenti freschi, è scesa marginalmente al 5,3% a/a in Maggio (dal 5,6% a/a in Aprile), il secondo calo consecutivo. Un timido accenno a una nuova tendenza, probabilmente favorita da una dinamica salariale in lento aggiustamento e un tasso di disoccupazione in attenuazione. Nel complesso, il dato sull'inflazione mi conforta nel ritenere che il percorso di discesa dell'inflazione è stato tracciato, ma sarà graduale. Una marcata decelerazione dei consumi potrebbe dare il via a una decelerazione più marcata della componente core.

Cercasi equilibrista

Nell'ultima conferenza stampa della Bce, il Presidente Christine Lagarde ha indicato che la trasmissione monetaria è attualmente forte. Tradotto: ogni manovra che la banca centrale metterà in campo verrà avvertita in modo sensibile dall’economia. L'indagine sui prestiti bancari aveva già indicato un rapido indebolimento della domanda creditizia in seguito all'attuale aumento dei tassi di interesse e all'inasprimento delle condizioni da parte delle banche. I dati sugli sviluppi monetari di Aprile confermano questa forte trasmissione monetaria e attenuano le prospettive economiche per i mesi a venire, poiché la debolezza dei prestiti è destinata a indebolire l'attività economica da qui in avanti.

Per la Bce, questo dato costituisce un'ulteriore prova del fatto che la sua politica di inasprimento sta funzionando e potrebbe dare alle colombe un argomento più forte per chiedere la fine dei rialzi dei tassi quest'estate. I dati sull'andamento economico dell'Eurozona sono stati recentemente contrastanti. Mentre i dati finali sul quarto trimestre dello scorso anno e sul primo trimestre del 2023 erano piuttosto positivi, le recenti revisioni tedesche (vedi Ifo) rendono molto probabile che l'Eurozona sia stata in realtà in una leggera recessione durante l'inverno. I recenti dati delle indagini sono stati discreti, ma non mi aspetto più di una modesta ripresa della crescita nel secondo trimestre.

L’inflazione distribuita nell’Eurozona secondo gli ultimi dati | BCE

In ultima analisi, le mie aspettative per i prossimi mesi sono chiare: indebolimento azionario e rialzo del prezzo degli obbligazionari (calo dei rendimenti). Il dado è tratto. Qualunque buon investitore e anche chi mastica i mercati finanziari tutti i giorni, è ormai diventato inutile capire quando e quale sarà il prossimo rialzo. Il grosso del lavoro per Federal Reserve e Banca Centrale Europea è stato fatto: bisognerà capire solo per quanto tempo i tassi rimarranno in alto. Capirlo tuttavia potrebbe soltanto risultare un’esercizio di stile, come quelli che oggi si concentrano con l’osservazione assillante dei Fed Funds. L’inflazione e i tassi d’interesse si stanno compensando, generando un delta di tassi reali molto ristretto. Questo è il vero segnale che tutti attendevano. La palla adesso passerà in mano ai presidenti che dovranno dimostrare di avere la giusta sensibilità per regolare al meglio le manopole di questo complesso macchinario che risponde al nome di economia mondiale. Cercare di mantenere la barra dritta su questa sottile linea, senza far oscillare troppo l’equilibrista da una parte o dall’altra. E’ un gioco certosino, fatto di dettagli, quelli che negli ultimi anni sono mancati a Fed e Bce, dimostrando uno scarso agio a lavorare in determinati contesti. Gli indicatori non bastano, servono i Draghi della situazione e anche qualche buon pompiere, che sappia gettare acqua sul fuoco con le parole, ripristinando un cauto ottimismo. Quello che i mercati vogliono sentirsi dire, ed accettare una demolizione controllata in attesa di una vera ripresa economica. Dopotutto i mercati, così come qualsiasi cosa su questo mondo sono basati sulla fiducia, non sui dati.

Al prossimo articolo!