MT21: La misteriosa economia giapponese

"Ho sbagliato più di 9000 tiri nella mia carriera. Ho perso quasi 300 partite. Per 26 volte mi è stato affidato il tiro della vittoria e l'ho mancato. Ho fallito più e più volte nella mia vita. Ed è per questo che ho successo". — Michael Jordan

La fine della Abenomics?

La scioccante uccisione di Shinzo Abe, il premier più longevo del Giappone, ha suscitato riflessioni sull'eredità economica dell'uomo che ha dato al mondo la "Abenomics". Il paese è ancora scioccato per la crudeltà dell’uccisione e il risalto mediatico che ne ha avuto. Il Sol Levante è uno di quelli dove il traffico e il commercio di armi è il meno diffuso, tant’è che l’esecutore aveva con se un’arma rudimentale. La scomparsa di Abe potrebbe non chiudere però la parentesi della Abenomics appena citata. Ritengo che il Giappone sia il vero “topo da laboratorio” delle banche centrali. Un esperimento a cielo aperto sulla pelle di ignari cittadini. Esperimento in parte anche riuscito anche se ad oggi non possiamo misurare quale sia il vero impatto sull’economia mondiale (se qualcuno ancora non lo sapesse, il Giappone è la terza economia al mondo dopo Stati Uniti e Cina) e sulle nuove generazioni giapponesi.

La teoria dello stimolo super-carico guidato da una politica monetaria ultra-facile vivrà a lungo dopo il suo architetto? Questa è la vera domanda. I suoi tratti distintivi sono ancora evidenti nei mercati finanziari e nella terza economia mondiale: lo yen più debole degli ultimi decenni, una montagna di debito nazionale e un enorme portafoglio di obbligazioni della banca centrale. Il risultato è misto: le aziende hanno registrato profitti record, i rendimenti degli azionisti sono saliti e i salari sono aumentati.

La Banca del Giappone ha superato la Banca nazionale svizzera (BNS) per prendere il comando nella corsa globale alla stampa di moneta. (fonte Bloomberg)

Più donne e anziani sono entrati nel mercato del lavoro. D'altra parte, uno degli obiettivi principali era quello di ottenere un aumento stabile dei prezzi, ma quando all'inizio di quest'anno è stato raggiunto il 2% di inflazione, si è ritenuto che fosse il tipo di inflazione sbagliato. Sarà ricordata come una delle riprogrammazioni più aggressive e di successo della strategia macroeconomica che abbiamo visto da molto tempo. Resta da vedere se e quanto il nuovo primo ministro aderirà alla "Abenomics". Un pacchetto di spesa più piccolo e mirato farà rivivere l'impressione che le prossime decisioni di guidance siano più caute di Abe in materia di spesa.

Tre frecce per uscire dalla spirale deflazionistica

Durante il suo governo, Abe è stato abbastanza pratico da mettere un freno all'estremismo di destra e da bilanciare il Giappone tra Stati Uniti e Cina. E lo ha fatto molto più abilmente della maggior parte dei suoi contemporanei nell'Asia-Pacifico. Qualunque cosa accada alla costituzione giapponese nei prossimi anni, l'esercito del Paese è già uno dei più potenti al mondo, anche se solo di nome. A mio avviso, però, l'insegnamento di Abe è stato il suo programma economico nazionale, lanciato con grande clamore all'inizio del suo secondo mandato di primo ministro e che in seguito si è arenato. La Grande Recessione decennale del Giappone dovrebbe essere un monito per qualsiasi grande economia: non si può sfidare la gravità per sempre e prima o poi tutti crollano.

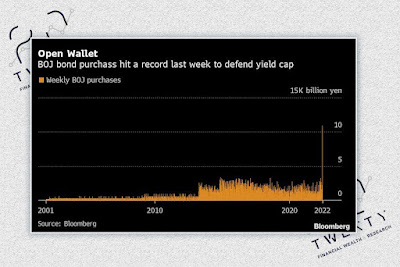

Nuovo record di acquisto della Bank of Japan di obbligazioni statali. Le banche centrali possono rimanere irrazionali più a lungo di quanto tu possa rimanere solvibile. (fonte Bloomberg)

Quando Abe è tornato in carica per la seconda volta, ha cercato di far uscire l'economia nazionale dalla spirale deflazionistica con le cosiddette “tre frecce”:

- un nuovo allentamento monetario con tassi di interesse negativi e acquisti massicci e regolari di debito societario e persino di azioni (altrimenti noto come quantitative easing, o QE);

- una forte spesa fiscale che ha portato il debito pubblico al 240% del prodotto interno lordo, uno dei più alti al mondo;

- riforme strutturali come tagli alle tasse, attivismo degli azionisti e parità di genere.

L'efficacia è ancora da verificare, ma è indubbio che abbia avuto un forte impatto sul pensiero di economisti e politici e abbia contribuito a legittimare il QE in tutto il mondo.

La svalutazione della moneta locale, lo Yen

Il QE è oggi spesso associato alla politica della Federal Reserve statunitense in risposta alla crisi finanziaria globale innescata dal crollo del mercato immobiliare negli Stati Uniti. A volte si discute se siano stati i giapponesi a prendere in prestito dagli americani o il contrario. Il Giappone ha praticato il QE per gran parte degli anni 2000 prima che la crisi dei mutui subprime colpisse gli Stati Uniti nel 2007. Poiché le aziende giapponesi insistevano nel ripagare il debito nei loro bilanci e si rifiutavano di contrarre prestiti, anche quando i tassi di interesse erano pari a zero o negativi, il governo giapponese è intervenuto per diventare il "mutuatario di ultima istanza". Le banche hanno finito per acquistare obbligazioni dal governo e per concedere prestiti soprattutto a quest'ultimo, che ha poi speso i proventi in programmi come le opere pubbliche.

Ciò ha contribuito a mantenere normali i prestiti e l'offerta di moneta per tutti gli anni 2000. L'economia giapponese ha abitato un mondo inesplorato dalla teoria economica convenzionale: un mondo in cui la politica fiscale determina l'efficacia della politica monetaria; nel tentativo di mantenere i tassi di interesse artificialmente bassi, la Bank of Japan sta gestendo la curva dei rendimenti: di conseguenza, lo spread tra i tassi di interesse giapponesi e statunitensi è negativo.

Lo yen giapponese rispetto al dollaro USA è precipitato ai minimi degli ultimi due decenni. (fonte John Hopkins University)

Le conseguenze disastrose sono state evitate solo grazie all'azione del governo giapponese con la somministrazione di stimoli fiscali. Il governo è riuscito a prevenire un declino catastrofico del tenore di vita della nazione nonostante la crisi economica. In questo senso, si può affermare che lo stimolo fiscale del Giappone è stata una delle politiche economiche di maggior successo nella storia dell'umanità.

Abe, in realtà non ha inventato nessuna delle sue tre frecce citate; i suoi predecessori stavano già enfatizzando o almeno sloganando su uno o due dei tre programmi di politica monetaria (incluso il QE), spesa fiscale e riforme strutturali. Ma Abe li ha inseriti tutti e tre in un programma socio-economico nazionale coerente e, per un certo periodo, ha suscitato la speranza non solo degli investitori nazionali ma anche di quelli stranieri. E lui e il suo team economico sono riusciti persino a rendere comprensibile alla gente comune un'economia complicata.

La "giapponesizzazione" delle economie

Fino a poco tempo fa, le persone al di fuori del Giappone si preoccupavano della "giapponesizzazione", ovvero della lentezza cronica della crescita, della bassa inflazione e dei bassi tassi di interesse. Gli economisti e i politici americani hanno dedicato una quantità spropositata di tempo a criticare la presunta cattiva gestione dell'economia giapponese. Ma la leadership e la società giapponese hanno priorità diverse. Sono molto meno interessati a far tornare i grandi istituti di credito, le grandi aziende e Wall Street (altamente) redditizi, anche a spese della gente comune.

I giapponesi sono disposti a tollerare le aziende "zombie" per mantenere l'occupazione e per mantenere standard di vita decenti per la maggior parte dei cittadini. La crescita lenta ne è il prezzo. L'America e il Giappone riescono entrambi, a modo loro, a ottenere l'economia che vogliono e che meritano. C'è una lezione morale da trarre: non esiste un unico capitalismo, ma solo diverse versioni di esso. E il successo deve essere definito più in termini di valori sociali e culturali che di scienza economica. Abe è stato un leader molto competente, guidato da valori nettamente giapponesi. Era un gigante tra personaggi come Donald Trump, Scott Morrison, Boris Johnson e Justin Trudeau.

Detenzioni di titoli di Stato presso le banche centrali in % dell'emissione totale: Giappone 40,7%; Zona Euro 40,2%; USA 25,0% La giapponesizzazione della zona euro è quasi raggiunta (fonte Goldman Sachs)

L'inflazione si sta impennando in tutto il mondo e i banchieri centrali si preoccupano che la crescita si stia esaurendo, eppure i funzionari della terza economia mondiale sembrano stranamente rilassati. La grande reflazione post-pandemia ha colpito il Giappone? Uno sguardo più attento ai dati mostra che la ripresa è stata meno che stellare e le prospettive di abbandonare gli stimoli sembrano sempre più remote. Abe ha lottato contro la deflazione e probabile che dovremo mettere fine all'idea che il Giappone possa soccombere alla corsa globale all'aumento dei tassi.

Il Giappone non è chiuso al mondo, ma l'impennata dell'inflazione che ha colpito gli Stati Uniti e il Regno Unito non si è ancora manifestata. In Nord America, nel Regno Unito e nell'area dell'euro, il ritmo di aumento dei prezzi è ben al di sopra degli obiettivi. Il Giappone si riterrebbe fortunato se ne subisse una pallida versione; il mese scorso il principale indicatore dei prezzi del paese ha probabilmente rallentato allo 0,3%. L'allentamento quantitativo, una caratteristica della politica giapponese da decenni, sembra incorporato. Il flirt della BOJ con l'aumento dei tassi nel 2000 si è rivelato un fiasco, costringendo i funzionari a fare rapidamente marcia indietro e a tagliare. La banca ci ha riprovato nel 2006, aumentando il tasso di riferimento, ma si è ritirata durante la crisi finanziaria globale, iniziata l'anno successivo.

Sebbene si sia tentati di concludere che in Giappone non è cambiato molto da decenni, questa stasi potrebbe essere un vantaggio. Gli economisti e persino alcuni funzionari avvertono che le banche centrali rischiano di esagerare con i rialzi dei tassi di interesse. Si parla di tornare alla neutralità, il livello dei costi di finanziamento che non sprona né frena l'economia. Ma con un'inflazione fastidiosamente alta, c'è il rischio concreto che la crescita venga soffocata se le banche centrali reagiscono in modo eccessivo. In questo senso, l'atteggiamento accomodante del Giappone potrebbe essere in anticipo sulla curva.

A me qualcosa non torna: non me la sento di mettere in dubbio i dati (come ad esempio quelli cinesi, palesemente truccati), qui siamo in Giappone, un paese serio nel vero senso del termine. Il fatto che non siano stati minimamente intaccati dall’inflazione nonostante importino il 97% delle materie prime necessarie, mi lascia ampiamente perplesso. Potremmo persino ricominciare a sentire il termine giapponesizzazione. È diventato sinonimo di fallimento, perché implica sfide demografiche monumentali, una crescita discontinua e un'azione dei prezzi lenta, ed era di moda lanciarlo come avvertimento prima della pandemia. Ma l'inflazione vicina allo zero è davvero così negativa ora? Deludente o meno, il Giappone potrebbe essere dalla parte giusta della storia, il tempo ce lo dirà.

Calendario economico della settimana

La settimana avrà in calendario molti avvenimenti importanti. A questi andranno aggiunti aggiornamenti e parole in tempo reale da parte dei banchieri centrali, soprattutto per l’Europa, che già vaso di coccio tra vasi di ferro, è costretta a lottare anche contro il super dollaro e una crisi dei listini evidente.

Lunedì 18 Luglio non ci saranno dati di rilievo. Nella sessione asiatica il grande assente sarà il Giappone con la festa della Marina. Martedì riprenderemo con l’importantissimo Indice dei Prezzi al Consumo annuale nell’area Euro e nel pomeriggio i permessi di costruzione negli Stati Uniti che anticipano gli Home Sales del giorno successivo.

La giornata campale per i mercati finanziari e per l’economia sarà la riunione di Giovedì 21 Luglio della Banca Centrale Europea, con le decisioni sul tasso d’interesse e dalla conferenza stampa di Lagarde non ancora calendarizzata. Questo sarà il turning-point e molti addetti ai lavori si aspettano anche qualche parola di conforto sulla moneta Euro. Sappiamo che la presidente non è molto brava nel calmierare gli animi e dare fiducia ai mercati: vogliono certezze e parole di conforto, quelle che sono mancate negli ultimi anni. Vediamo se la signora è conferma ancora "il “non siamo qui per chiudere gli spread” o da una svolta alla immobilismo e incompetenza degli ultimi anni.

La situazione politica in Italia è davvero tesa e il governo dei migliori ha completato l’ennesima figuraccia staccando la spina a Mario Draghi. Mercoledì sarà una giornata molto importante perchè si proverà a ricomporre lo strappo, dopo che il presidente Mattarella ha rifiutato, come da protocollo, le dimissioni. Pertanto Draghi sarà costretto a comunicare alle camere la sua decisione. In un periodo di forti instabilità e dentro una crisi economica ed energetica mondiale, bloccare le manovre di un governo, seppur imbarazzante, è ancora peggio nella sostanza. Le elezioni fissate per il 2023 sono alle porte e votare in autunno o il prossimo anno cambia poco. Personalmente penso che la classe politica attuale debba essere rivoluzionata e sostituita in toto. Il quadro è assolutamente desolante e non c’è una soluzione migliore rispetto ad altre. Va anche detto che questa classe politica è lo specchio del paese, quindi ci siamo tutti dentro.

Non ci resta che piangere, al prossimo articolo!