MT7: Perchè i mercati non crollano durante la guerra?

"La storia non si ripete, ma spesso fa rima" — Mark Twain

La domanda più frequente che viene fatta in questi periodi molto tristi per l’intera umanità, è del perchè i mercati finanziari siano così cinici. La declinazione che subito viene naturale è che i mercati non rispecchiano l’economia reale. Nulla di più sbagliato. Proviamo ad entrare dentro la questione.

Durante il grande crollo del 2020 a causa della pandemia, le azioni hanno registrato perdite pesanti. A seguito di politiche monetarie espansive e di aiuti assistenziali alla popolazione, l'economia ha vissuto un periodo di rimbalzo. Nello stesso periodo i mercati finanziari hanno registrato i minimi che non si vedevano da anni. Dopo poco meno di un mese dallo scoppio della pandemia, il consolidamento fu superato da un impulso rialzista potentissimo e nel giro di 6/8 mesi ci siamo ritrovati (senza neanche capire come) con uno dei rialzi più incredibili della storia. Wall Street, in particolare l’indice tecnologico Nasdaq e il benchmark S&P500, hanno raddoppiato di valore. La principali aziende colpite hanno ripreso vigore e nella maggior parte dei casi, registrato dei rialzi storici.

Perchè tutto questo è insito nella natura umana?

I mercati finanziari sono dei luoghi dove le aziende cercano di proporre i loro business attraendo la liquidità in eccesso che gli investitori vogliono spostare dai loro conti correnti, per poterne avere un ritorno nel breve-medio o lungo termine, a seconda dell’esigenza, dell’ottica d’investimento e di tantissimi altri fattori.

Quando la massa psicologica degli operatori ha causato la svendita totale nel momento in cui la crisi pandemica si è avvertita come reale, il mercato è stato il luogo della paura. L’investitore inconsapevole e sprovveduto ha cercato di liquidare tutti gli asset in portafoglio, portando a casa quel poco che gli rimaneva per il detto (sbagliato) “pochi, maledetti e subito”.

L’altro lato della medaglia, ovvero gli investitori consapevoli, intelligenti (i cosidetti “smart money”) hanno approfittato per poter portare a casa sacchi di azioni svendute a prezzi stracciati. Ancora una volta i soldi si spostano dalla mano debole alla mano forte. Ecco perchè i mercati finanziari sono democratici e riflettono perfettamente la psiche umana.

Torniamo adesso ai giorni nostri, in quel maledetto 24 Febbraio 2022. Quelli “che già sapevano”, i cosidetti insider, si erano già disfatti dei titoli azionari, mentre la maggior parte degli investitori, in barba a quanto accaduto in tutto il 2021 con un mercato toro scatenato, non volevano perdere l’occasione di essere fuori da questo fantastico rialzo senza fine, e sono saltati sul treno in corsa.

Hai mai provato a saltare su un treno in corsa? Spero per te di no…

L’avidità ha percosso come un brivido sulla schiena gli investitori (quelli poco intelligenti diciamo) che si sono ritrovati con il cerino in mano ed hanno liquidato tutto in poche ore. Risultato? Il 24 Febbraio 2022 è stato il minimo di periodo sui mercati americani, per lo stesso motivo che li ha spinti a vendere durante la pandemia.

Il sentiment dell’investitore durante i cicli di mercato

Gli scenari di inflazione, crisi energetica ed economica in cui viviamo potrebbero causare nuovi crolli e la volatilità in aumento di questo 2022 ne è un chiaro segnale, ma quello che voglio trasmettere è la consapevolezza e la cultura finanziaria che è la base per tutti gli investimenti, per un utilizzo saggio del denaro. Studiare la storia è la chiave per capire il futuro e le sfide che ci attendono.

La liquidità verrà ritirata e la BCE inizia a parlare di stagflazione

Le minute della Federal Reserve della scorsa settimana non hanno modificato molto il quadro sui mercati. Il terreno era già stato preparato da una serie di dichiarazioni che facevano presagire la fine del Quantitative Easing (immissione di liquidità) e l’inizio in tempi brevi del Quantitative Tightening e arrivare a Luglio al ritmo stabilito, e cioè di lasciar scadere 95 miliardi di dollari al mese di asset.

Il quantitative Tightening (QT) è una politica monetaria restrittiva applicata da una banca centrale per diminuire la quantità di liquidità nell'economia. Una banca centrale implementa l'irrigidimento quantitativo riducendo le attività finanziarie che detiene nel suo bilancio. Questo viene realizzato non acquistando più attività finanziarie dalle banche commerciali e da altri istituti finanziari per sostituire i titoli che sono scaduti.

Questo ritmo di dismissione di liquidità (a velocità doppia rispetto al 2018), ha accentuato la pressione sui rendimenti della curva degli obbligazionari americani, con i rendimenti a 2 anni che hanno superato quelli a 10 anni. Questo è un segnale incontrovertibile di recessione tecnica. Anche la Banca Centrale Europea inizia a parlare di stagflazione (il termine corretto utilizzato è stato “slowflation”): meglio rendersene conto tardi che mai.

La politica delle banche centrali negli ultimi 15 anni: taglio dei tassi e acquisti di asset della banca centrale di 800mn$ di attività ogni ora di ogni giorno dallo scoppio del COVID-19

(fonte Bank of America)

L'inizio della stretta della Fed non dovrebbe essere visto come un evento negativo per le azioni, almeno non nelle prime fasi. Dopo la volatilità iniziale, del 5-10%, le azioni tendono sempre a fare nuovi massimi di tutti i tempi quando la Fed persegue i cicli di rialzo. Con la fuga dai bonds e i tassi d’interesse reali ancora profondamente negativi, ecco che le azioni forniscono ancora un rendimento reale, spesso sopra l’inflazione (torniamo al primo punto affrontato in questa lettera). Questo sta spingendo gli investitori lontano dagli asset nominali mentre cercano di proteggere i rendimenti reali.

L’impatto energetico sui settori dell’economia è devastante

Con il petrolio finalmente sotto i 100 dollari e l’attuazione del nuovo piano emergenziale per contenere la crisi energetica, in Italia il prezzo alle pompe è andato giù di 30 centesimi circa, che corrispondono al contributo governativo che comprende la diminuzione dell’iva, la tassazione dei superprofitti delle compagnie petrolifere e la sospensione di alcune accise. Il piano dovrebbe terminare ad Aprile e a quel punto si capirà davvero dov’è il problema. Tutti sono bravi quando c’è da mettere una pezza con i soldi dello Stato, il problema sarà trovare soluzioni continuative e sostitutive in un periodo di emergenza in Europa. L’Unione che si è trovata nell’invio di armi all’Ucraina, dovrebbe esserci anche per questioni che da sempre ci dividono e che Paesi come Germania e Francia hanno cercato di contrastare per mantenere il loro status da leader della locomotiva del vecchio continente.

Gli extra profitti del settore energy è ancora più visibile negli Stati Uniti (fonte Bloomberg)

Le materie prime hanno raggiunto un record il mese scorso, quando l'invasione russa dell'Ucraina ha scosso i mercati, aumentando i prezzi di tutto, dal petrolio al grano. Questo ha contribuito a stimolare l'inflazione globale già elevata e una risposta più dura da parte della Federal Reserve, spingendo gli investitori a rimescolare il peso delle attività tra azioni, obbligazioni e materie prime nei loro portafogli. Queste, al momento sono il vero tallone di Achille di tutte le economie. Il primo obiettivo delle banche centrali è tenere sotto controllo i prezzi. Secondo uno studio di JPMorgan le materie prime potrebbero salire fino al 40% se gli investitori aumentassero la loro allocazione in questi asset in un momento di inflazione crescente.

Perchè il gasolio costa di più della benzina?

Il Gasolio tra gli altri impieghi, è anche utilizzato per depurare il gas naturale liquefatto (ne abbiamo parlato nell'ultimo articolo MT6 ). La produzione negli Stati Uniti è aumentata per cercare di controllare il prezzo, così come fatto con le riserve strategiche di petrolio che Biden ha sbloccato per calmierare i rialzi. Il motivo principale è quindi identificabile in una maggiore domanda che l’offerta non riesce ad assimilare.

Soltanto nell’ultimo anno il Gas Naturale si è prezzato del 153%, il Nichel ha raddoppiato il suo valore, il Gasolio è aumentato del 95%. Hai notato l’aumento del caffè al bar? Nell’ultimo anno +143%

Nella congiuntura attuale, in cui la necessità di copertura dell'inflazione è più elevata, è concepibile vedere allocazioni di materie prime a lungo termine che superano l'1% del totale delle attività finanziarie a livello globale, superando i massimi precedenti.

Al momento le allocazioni sembrano essere sopra le medie storiche anche se non sono molto sovrappesate. I produttori e gli operatori di mercato potrebbero trarre vantaggio posizionandosi sopra un settore (commodities) in forte ascesa, e questo oggi come oggi è un rischio incredibile. Difficilmente verrà posto un veto dai regolatori su prodotti regolarmente quotati nei vari exchange mondiali, soprattutto in un ottica di libero mercato. Chi ha raccolto i maggiori profitti da questo è stata Goldman Sachs, costantemente rialzista sulle materie prime, come copertura sui portafogli azionari. Sta di fatto che il focus delle prossime settimane a mio parere sarà in modo particolare su come si cercherà di controbilanciare la domanda e l’offerta per calmierare i prezzi.

Calendario economico della settimana

Nelle prossime settimane molti temi saranno “caldi” perchè tutti i nodi stanno venendo al pettine. La disoccupazione è ora al di sotto della piena occupazione quindi la Federal Reserve deve alzare i tassi per rallentare la crescita al di sotto del trend. Il mercato probabile che abbia sottovalutato il QT (tema precedentemente affrontato) e quindi le banche centrali dovranno necessariamente essere più aggressive nel ritiro della liquidità. La stagione degli utili probabilmente si aprirà con un vento di debolezza dopo le revisioni degli analisti al ribasso (finora mascherate dai rialzi delle materie prime). L’impulso del credito sta lanciando dei segnali molto preoccupanti e la curva dei rendimenti negli Stati Uniti (rapporto rendimento 2/10 anni) è un problema perchè la quota di profitto del PIL è molto alta e la disoccupazione è sotto la piena occupazione, segnale di mercati finanziari piatti e involuti.

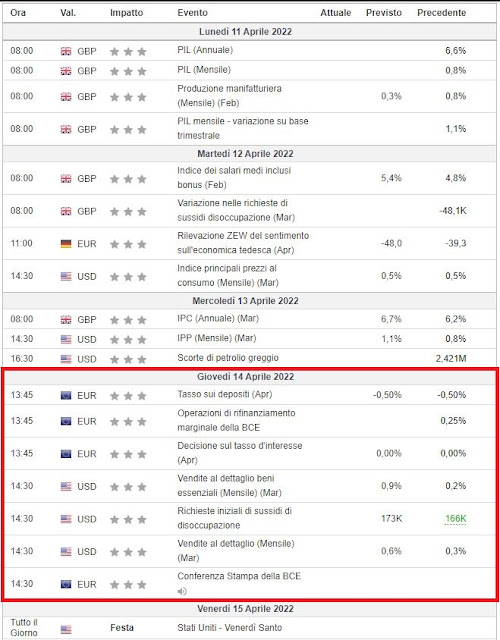

Il calendario di questa settimana è molto ricco a partire subito dal Pil del Regno Unito lunedì che movimenterà l’apertura dei mercati finanziari. Martedì l’indice ZEW, consueta rilevazione del sentimento sull’economia tedesca delle aziende. L’appuntamento clou è quello della Banca Centrale Europea di Giovedì 14 Aprile con le decisioni sul tasso d’interesse e le comunicazioni di politica monetaria di Lagarde.

Gli exit poll delle elezioni presidenziali francesi indicano un ballottaggio Macron-LePen per la prossima settimana. Venerdì avremo tutti i principali mercati chiusi per le festività Pasquali che si prolungheranno anche al lunedì successivo. Riapertura dei mercati per Martedì 19 Aprile: lungo weekend e tanti motivi di rischio.

Al prossimo articolo!